华谊兄弟货币资金6.21亿 被问询是否有违约风险

2018年,伴着整个影视行业的落潮,华谊兄弟首次业绩暴雷,公司的债务问题也不断曝光,之后“亏损、质押、减持、借款、还债”的新闻就没断过。如今,四年过去了,华谊兄弟还没倒,不过,它到底活得怎么样了?

经营——

连亏四年,经营亏损合计19.4亿,资产减值合计53亿

先看华谊兄弟这几年的经营情况。

走下坡之前的2017年,华谊一年的总营收是39.46亿元,归母净利润8.283亿元,扣非净利润1.311亿元。

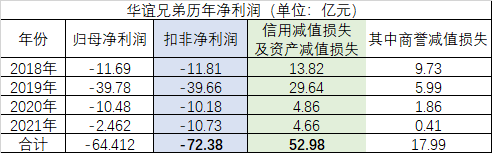

2018年,华谊兄弟开始减速,当年总营收38.14亿元,归母净利润-11.69亿元,扣非净利润-11.81亿元,突然暴大雷。

这一年净利润的超大幅下滑不完全是因为经营不佳,还有资产减值的影响。当年华谊计提包括坏账、存货跌价、可供出售金融资产减值、长期应收款减值、商誉减值在内的资产减值合计13.82亿元,使2018年利润总额减少13.82亿元。

其中,张国立的浙江常升、冯小刚的东阳美拉、深圳华宇讯科技、GDC四家公司商誉减值合计9.73亿元,是对净利润最大的影响因素。

2019-2021年,华谊营收持续下滑,年度总营收分别为22.44亿元、15亿元、13.99亿元,同比下跌幅度分别为41%、33%、7%。

归母净利润2019-2021年分别为-39.78亿元、-10.48亿元、-2.462亿元,扣非净利润分别为-39.66亿元、-10.18亿元、-10.73亿元。

同样的,这其中有经营亏损,也有资产减值的影响。华谊2019-2021年计提的资产减值损失分别为29.64亿元、4.86亿元、4.66亿元。

看一家企业经营成果主要看总营收和扣非净利润两项指标,扣非净利润即净利润扣除非经常性损益后的利润,把与主营业务没有直接关系的损益剔除,能更单纯地反映企业的经营业绩。

华谊2018-2021年四年的扣非净利润合计为-72.38亿元,其中信用减值损失及资产减值损失合计为52.98亿元。如果剔除这项影响因素,可以理解为,华谊四年实际的经营亏损为19.4亿元。

2022年一季度,华谊兄弟总营收1.322亿元,同比下滑67%,是近几年最差的单季业绩,可谓“跌入谷底”,完全没有刹车的迹象。归母净利润-1.318亿元,扣非净利润-1.127亿元。

当然,这其中有行业下行和疫情影响的因素,多数影视公司业绩表现都不佳。

筹钱——

实控人减持股份到违规,一年变卖十多项资产

经营业绩不佳之外,华谊这几年最大的包袱是负债,一直在拆东墙补西墙的还债路上,筹资的方式包括质押贷款、减持套现、对外借款、变卖资产等。

先说减持。

2017年底的时候,实控人王忠军、王忠磊各持有华谊兄弟20.84%、6.05%股份,合计26.89%。

2018年底、2019年底、2020年底、2021年底两兄弟的合计持股比例分别变为26.70%、26.76%、25.41%、22.55%。

到2022年第一季度末,这一比例减少到了20.23%,比2017年的26.89%减少了6.66%。

而华谊兄弟这几年的股价是一路向下的,两兄弟为了还债几乎是不计成本减持套现,尤其是2021年至今,减持数量猛增。

今年四月,因违规减持,深交所下发决定书对王忠军、王忠磊给予通报批评处分,记入上市公司诚信档案。

通报显示,2009年10月30日至2021年12月20日,王忠军、王忠磊持有华谊兄弟权益比例由34.41%下降至23.74%,变动比例为10.67%,其中,王忠军、王忠磊在权益变动比例达到5%后,主动增减持导致的累计权益变动比例为3.13%,因华谊兄弟新增股份上市、回购注销股份等导致的被动权益变动比例累计为2.54%。王忠军、王忠磊在权益变动比例达到5%时,未按照《证券法》《上市公司收购管理办法》等规定停止买卖华谊兄弟股份并及时履行报告、公告义务,违反了相关规定。

再看变卖资产的情况。

根据近期回复深交所年报问询函披露的信息,华谊兄弟2021年一年就处置了9项长期股权投资,包括卖出华谊兄弟(天津)实景娱乐有限公司15%股权、卖出英雄互娱15%股权、卖出华谊腾讯娱乐13.17%股权、全部卖出华谊影城(苏州)有限公司仅剩的14.29%股权、全部卖出河南建业华谊兄弟文化旅游产业有限公司仅剩的10%股权等。

这9项海内外资产处置对价合计人民币13.288亿+美元5515.2万。

其中,英雄互娱15%股权价值8.695亿元,华谊兄弟(天津)实景娱乐15%股权价值2.25亿元,是带来最多现金流的处置项目。

处置了5项金融资产,也即卖出所持有的别的公司的股权,包括腾讯音乐娱乐集团、猫眼娱乐、超凡网络、北京天赐之恒网络科技有限公司、北京随视传媒科技有限公司,处置对价合计共人民币843.36万+美元2007.41万。

减少了4项其他权益工具,包括华谊兄弟(长沙)电影文化城有限公司10%的股份、深圳华谊兄弟文化创意有限公司10%的股份、华谊兄弟(济南)电影城投资开发有限公司10%的股份、南京华谊电影小镇文化产业发展有限公司1%的股份。

可以看到,为了筹集资金,华谊兄弟对其过去重点布局的实景娱乐项目进行了抛售,其中很多剩余股权处置都是清仓式的。

2021年,华谊兄弟经营活动产生的现金净流入只有2.34 亿元,还债主要还是靠卖资产及借款,当年投资活动现金流入18.25亿元,筹资活动(主要是借款)现金流入7.66亿元,偿还债务支出现金20.42亿元。

负债——

货币资金6.21亿,有息负债15.75亿,被问询是否有违约风险

不断在借钱、筹钱,还债还了好几年了,华谊兄弟的债务还剩多少?

根据年报公告,截止2021年末,华谊兄弟有货币资金6.21亿元,而短期借款、一年内到期的非流动负债、长期借款分别为5.26亿元、6.10亿元、7.32亿元,合计18.68亿元。

同时,华谊兄弟存在多笔应收账款、长期股权投资、固定资产抵质押用于融资的情况。

深交所就此问询其是否存在债务违约风险。

根据华谊最新的公告,截止2021年末,其有息负债规模为15.75亿元,其中除了一笔来自北京中联华盟文化传媒的7亿元的长期借款是2024年到期外,其余多笔来自银行的贷款都在2022年内到期,要么按时还款,要么说服银行给续贷。

总之,资金的压力依然很大,并没有有效缓解。

可能有人会问,华谊有两个大股东腾讯和阿里,怎么不向它们求助?以及,为什么不从资本市场筹钱?

截止今年一季度末,腾讯持有华谊7.94%股份,为第二大股东,阿里创投持有华谊4.47%股份,为第三大股份,马云个人持有华谊3.60%股份,为第四大股东。

阿里已经很直接地帮过华谊一次了,腾讯也不拒绝帮助华谊。

上文提到的来自北京中联华盟文化传媒的7亿元长期借款就是阿里影业借给华谊的,早在2019年初就公告过了,借款期是5年,双方签订了战略合作框架协议,华谊付出的代价包括5年内至少完成主控并上映10部院线电影,阿里影业对于华谊主控项目享有优先投资权,且阿里影业(或其关联方)对于华谊主控项目的信息网络传播权享有同等核心商业条件下的优先合作权等。

华谊也曾想通过定增的方式筹钱,2020年就公告过拟向阿里影业、腾讯等特定对象发行股票,募资不超过22.9亿元,用于补充流动资金及偿还借款,但没成功中止了。2021年8月10日,华谊向深交所提交了恢复审核的申请文件,目前还在推进中。

从资本市场募资是需要通过审核的,而公司是否健康、安全,关系到最终的成败,在这方面,华谊目前没有优势。

资产——

多项资产已作为融资担保物,实控人质押96.95%股份

到如今,看看华谊兄弟还剩下什么?

截止2021年底,华谊的非流动资产合计50.18亿元。其中,长期股权投资价值21.17亿元、其他非流动金融资产7.05亿元、其他权益工具投资3.72亿元,这些可以被视为价值量较高的,还可以较容易处置卖钱的资产,主要是持有的旗下公司或者别的公司的股权。

比如,华谊持股48.13%的浙江东阳浩瀚影视娱乐的账面价值是10亿元,华谊持股39%的华谊兄弟(天津)实景娱乐的账面价值是4.19亿元,华谊持股的广州银汉科技的账面价值是1.42亿元。

但这其中的很多股权都已经质押给银行去融资了,而质押出去的股权没有解除质押前,是不能转让的。

比如,浙江东阳浩瀚48.13%的股权、华谊兄弟影院投资有限公司100%的股权质押给了民生银行,浙江东阳美拉70%的股权质押给了北京中联华盟文化传媒投资(即阿里影业),新圣堂影业58%的股权、北京华谊兄弟创星娱乐科技71.88%的股权质押给了天津银行,广州银汉科技23.25%的股权质押给了杭州银行。

甚至一些影片的收益权都提前质押出去了,比如《八佰》就曾被质押给民生银行用来贷款。

所以,通俗点理解,这些资产是资产,但同时也是负债,如果将来能周转过来,还上债赎回来了,属于上市公司,如果还不上债违约,那是属于银行或债主的。

而两位实控人王忠军、王忠磊所持有的公司股份,也不是实打实在自己手里的,如果违约,也是属于银行或债主。

截止5月20日,王忠军持有华谊16.81%股份,王忠磊持有华谊3.35%股份,合计20.16%,其中,96.95%股份处于质押状态中,这一比例相比同行业其他公司显得畸高。

就在最近,华谊兄弟刚经历了一次偿债危机。

4月28日,华谊披露王忠军、王忠磊及其控制的华谊兄弟(天津)投资有限公司被北京市第三中级人民法院列为被执行人,执行标的为1.85亿元。好在,双方最后达成和解方案,执行人撤回执行申请,王忠军、王忠磊已解除被执行状态。

标签: 华谊兄弟 华谊兄弟亏损 华谊兄弟首次业绩暴雷 华谊兄弟业绩